江苏苏州:“吴江模式”毁了吴江,却托起了一群大佬升天

近段时间来,互联网上多了一位实名举报人。他叫吴伟江,六十五岁,苏州吴江人。据之举报内容知,农业银行在吴江或有一个近乎套路化的“吴江模式”,以违法放贷为抓手,一直在坑骗着国家和当地企业。而诡异的是,“吴江模式”虽然在毁着吴江,却托起了一群大佬升天,在连续不断的举报声中,有些人一直在升官,有些人一直在发财。

吴伟江称,“吴江模式”的套路,一切看似都合法化,而一切又沾满了国家和其它人的鲜血。

吴江,一座以纺织而闻名的小城,究竟发生了什么?

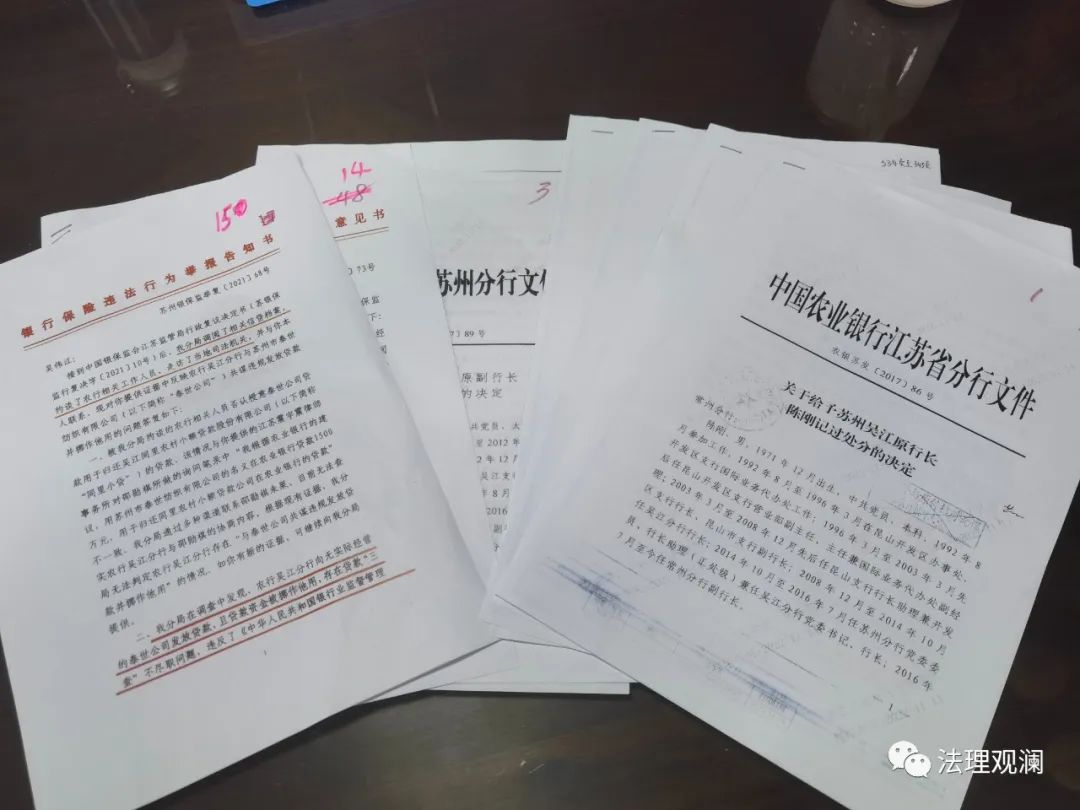

(图示:吴伟江的相关证据图)

“吴江模式”的套路

据吴伟江的举报内容分析和整理,“吴江模式”的套路大致分两类。一类为坑国家、一类为害企业。

坑国家的基本流程稍微复杂一些,总体是这样:私营企业(甚至是空壳公司)和银行见面握手谈条件;私营企业在银行工作人员的指导下做好一切申请贷款的假材料;银行做做样子审完材料后,把几千万,甚至几个亿的贷款放给私营企业;私营企业拿上巨款去放高利贷、玩房地产、玩古董,去做其它不法勾当,就是不还银行;银行假装“恼羞成怒”,把私营企业告上法庭;法院依程序执行无果;为表客观公正,银行拉上地方政府金融办搞一个所谓的“会议纪要”;银行把完全可以收回的抵押贷款以“不良资产”的名义,打包打折后卖给国有资产公司,然后资产公司加了30%左右的价格让原私营企业换了个公司和法人再买回上述资产包。

如此一圈走下来,左手的东西到了右手,钱还是那个钱,物还是那个物,而国家却损失了近六成信贷资金。

这不翼而飞的银行信贷资金怎么办?

吴伟江说:农行有的是钱,还怕没有办法,除了以上方法,江苏农行系统还有统筹全省资源,走少报利润,内部核销坏账的好办法,不让吴江分行在账目上遭受任何亏损。

“法理观澜”梳理发现,上述套路的参与官方,除了银行,还有地方政府金融办、相关法院、民间资产公司等。

地方政府因何参与到地方债务纠纷中?它到底扮演了什么角色?

相关法院在办案中有无替国家查清相关款项的来与去,因与果,它又扮演了什么角色?

相较坑国家的套路,害企业的套路简单多了。第一步、银行与私营企业(甚至空壳公司)握手谈条件;第二步、银行找一家有实力的公司为私营企业担保;第三步、私营企业在银行人员的指导下做假材料;第四步、银行审材料、放款;第五步、私营企业还不了钱,银行向有实力的提供担保的公司索要;第六步、如果提供担保的公司不服,非要控告银行共谋违法放贷、串通骗贷,银行便联合多方共同收拾该公司,直至该公司家破业破。

听起来如此血腥,事情果真这样吗?

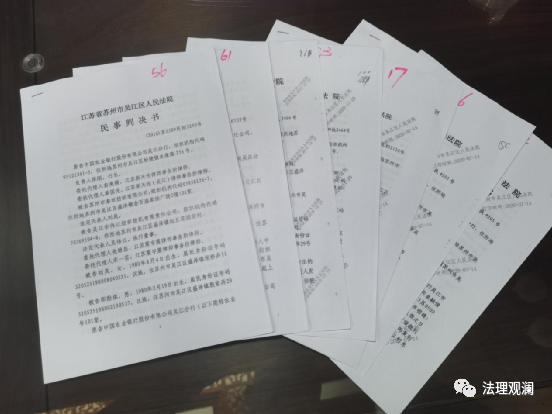

(图示:吴伟江相关证据图)

毁了银行,损失巨大

说是毁了吴江,实际上是毁了农行苏州分行,毁了农行吴江分行。

吴伟江的网上举报材料中反映,在刘某某主持农行苏州分行及他的助理陈某主持农行吴江分行的那几年间,农行苏州分行因违法放贷给国家造成的损失已近1000亿,而吴江分行就有85亿之多。

农行苏市办(2016)144号文件关于对苏州中茂置业发展有限公司等10家企业不良贷款责任认定和处理情况的通报中显示,和吴江分行产生借贷关系的就有8家企业;

农银苏吴发(2016)86号文件,关于给予吴江盛泽东方丝绸市场支行副行长陈某某警告处分的决定中显示,苏州天玺纺织制品有限公司22950元贷款、钜诚纺织(苏州)有限公司14153.26万元贷款、江苏巨诚高新材料有限公司62500万元贷款均是不良贷款;

农银苏吴发(2017)41号文件,关于给予吴江盛泽东方丝绸市场支行行长杨某某记大过处分的决定中显示,至少有六家公司在农行吴江分行的贷款成为了不良贷款;

农银苏吴发(2017)42号文件,关于给予吴江盛泽东方丝绸市场支行原行长林某某记大过处分的决定中显示,至少有五家公司在农行吴江分行的贷款成为了不良贷款;

农银苏发(2017)86号文件,关于给予苏州吴江原行长陈某记过处分的决定中显示,至少有十一家企业在农行吴江分行的贷款成为了不良贷款;

苏州银保监举复(2020)73号、(2021)68号调查意见书显示,2014年2月18日、2015年2月11日,由农行吴江分行向苏州泰世纺织有限公司(下称泰世公司)发放的1500万元贷款属违法发放贷款。

对于以上证据,实名举报人吴某曾表示,这些证据也只是冰山一角,如果国家动了真格,一路调查下来,背后的真相能惊掉人的下巴。

(图示来源网络)

毁了企业,致人家破业破

吴伟江的举报材料中,其实说的最多的就是他的悲惨遭遇。2015年,他因为举报农行吴江分行非法放贷,便遭受了时任领导的打击报复。他们和相关法院联手,共同制造了“29万虚构利息案”和“1500万用鸳鸯合同诱骗担保贷款案”。到目前为止,由于种种原因,这两起冤案,至今没有得申。而在这个过程中,吴伟江的老伴因气生病,不幸而终;两个价值两个多亿的良性企业被迫倒闭关门,然后贱卖;家中所有值钱的东西,包括房产等,也都悉数变卖干净。

那是2016年2月,农行吴江分行虚构了吴伟江在一笔担保贷款中还有29万利息未还,然后便向法院起诉,相关法院在短短的七日内便飞速走到了执行程序,然后便以区区29万的标的,查封了吴伟江价值两亿多元的厂房,直接造成吴伟江企业停工停产。

时间又过了一个月,农行吴江分行或突然发现29万利息之事确实有些离谱,便又以吴伟江为上述“泰世公司”提供担保1500万的那笔借款为名,轮候查封了以上资产。让吴伟江最感愤恨的是,那笔借款已经被有关银保监局认定为是违法放贷,且银行内部业已自知,他们仍旧一意孤行。

“法理观澜”还发现,吴伟江在举报材料中,还举证了这样一个事实。相关办案机关在执行当中,明知判决书中载明先冻结29万元资金,不足再冻结资产,而法院直接冻结价值2亿元的5张房产证,后又冻结了吴伟江的银行账户,在被冻结的账户里,就有现金108万。108万,轻轻松松地就能还掉那笔虚构的利息。可相关执法人员却无视这个事实,将108万还给吴伟江的公司,决意再轮候查封吴伟江厂房。这让吴伟江坚定地认为,他们真地是在打击报复他。

一群大佬升天

“吴江模式”毁了吴江农行,使吴江农行损失数十亿,“吴江模式”也毁了多家企业,使他们家破业破,而偏偏一群大佬却升到了天上。

据了解,在吴伟江一声高似一声地实名投诉下,刘某某竟然一路青云直上,从苏州到安徽,从安徽到四川,再从四川到北京,一直走到了农行的最高峰。而陈某也在受到记过处分之后,现在成为了农行常州市分行的一把手。还有一些企业家,原来可能就是一个业务员,一个社会上名不见经传的小人物,就是由于玩转了“吴江模式”的套路,一跃成为了当地知名的千万富翁,甚至亿万富翁。

“吴江模式”的兴盛或缘于官官相护

关于“吴江模式”一说,“法理观澜”与多位研究社会活动的专家进行了沟通。政讯通·全国法制调研中心于钦利主任表示:“吴江模式”之所以能在吴江兴盛和发展起来,一定有多种原因;而根本因素,或缘于官官相护。刘某某、陈某给国家造成了那么大的损失,又踏着别人的血迹,为什么还能一路高歌猛进,一路欢声笑语?难道他们的为官之路是用金子铺就的?一句话,官官相护。

于主任还表示,官官相护这种现象在我们国家的历史中屡见不鲜。虽然已经离我们很远,但它却一直存在着,给社会带来了很多负面影响。这个问题的根源是人性的弱点——利益诱惑。很多官员在担任职务时,会考虑到自己的利益或者家族利益。如果他们身处一个相互熟悉的关系网络中,那么他们就有可能互相掩盖错误行为,以保护彼此的利益。

吴伟江实名举报一事的进展,“法理观澜”将持续关注。

文章转自微信公众号

原文链接:https://mp.weixin.qq.com/s/B-ytRzZAZ170NFiRVwKE0w |

|帮助

|Archiver|WAP